会社員であれば毎年年末にかけてやってくる年末調整。住宅ローンを借りて2年目から最大13年目までの方で、住宅借入金等特別控除(以下「住宅ローン控除」)の対象となる方は、年末調整にて住宅ローン控除の手続きが可能です。

※借入初年度は確定申告が必要です。

(本記事は2022年10月現在の法令等に基づいて作成しています。)

今年初めて年末調整で住宅ローン控除の手続きをするという方はもちろん、毎年手続きしている方でも、年に1回の手続きですから申告書にどう記入すれば良いのか迷ってしまうこともありますよね。

今回は、そんな年末調整の住宅ローン控除手続きについて、必要書類から記入例、還付金の金額や入金時期まで、詳しく解説していきますので、年末調整の手続きでお悩みの方はぜひご確認ください。

1.2年目以降の住宅ローン控除は年末調整で

住宅ローン控除は、住宅ローンを利用して住宅を購入、または建築した方が利用できる制度です。10年または13年(借入時期等により異なります)にわたり、住宅ローン年末残高に対して一定割合の金額が所得税額から控除されます。

1-1.必要書類は2種類

住宅ローン控除の年末調整で必要な書類は、以下の2種類です。

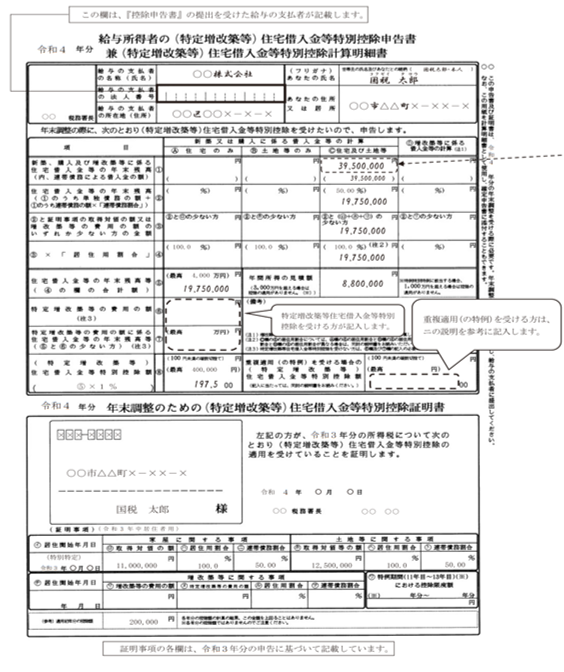

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書

1-1-1.給与所得者の(特定増改築等)住宅借入金等特別控除申告書

必要な書類の1つ目は、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」(以下、「住宅ローン控除申告書」)です。

(画像をクリックで拡大)

(画像をタップで拡大)

住宅ローン控除申告書は、住宅ローン控除を受けるために確定申告をした年の10月頃(2022年3月に確定申告した場合は2022年10月頃)に、税務署から住宅ローン控除の対象年数分がまとめて郵送されてきますので、そちらを使用しましょう。

住宅ローン控除申告書の下部には、「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」として、初めて住宅ローン控除を受けた際に、ご自身が確定申告にて提出した内容があらかじめ印字されています。

※万一紛失してしまった場合は税務署に申請し再交付を受ける必要があります。

再交付申請については、国税庁ホームページ「[手続名]年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請手続」をご確認ください。

税務署から届いた住宅ローン控除申告書は、毎年使用しますので大切に保管しましょう。

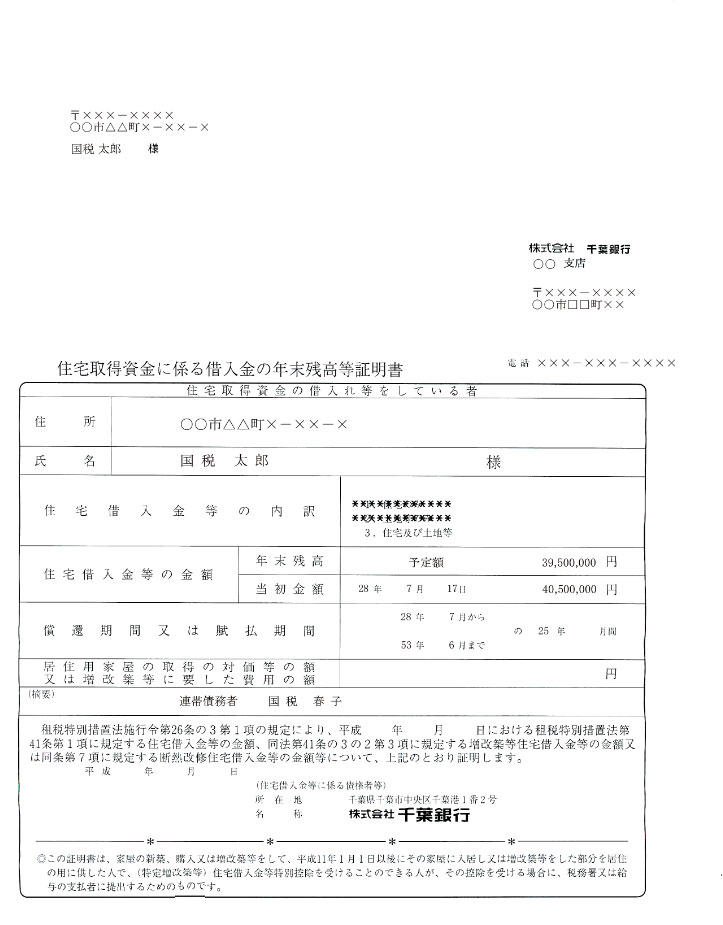

1-1-2.住宅取得資金に係る借入金の年末残高等証明書

必要な書類の2つ目は、住宅ローンを利用している金融機関が発行する「住宅取得資金に係る借入金の年末残高等証明書」(以下、「残高等証明書」)です。年末調整の手続きに間に合うように毎年10月頃、金融機関から郵送されます。(※金融機関によって名称が異なる場合があります。)

(画像をクリックで拡大)

(画像をタップで拡大)

千葉銀行でも、毎年10月中旬までに届くよう郵送手続きを行っています。住宅ローン控除対象期間にもかかわらず残高等証明書が届かない場合は、大変お手数をおかけしますが、住宅ローンをご利用いただいている取引店にお問い合わせください。

なお、住宅ローンを借りて1年目の場合は確定申告が必要となるため、10月中旬には残高等証明書は郵送されません。例えば今年住宅ローンを組まれたお客さまには、翌年2月から3月の確定申告の時期に間に合うよう、翌年1月以降に郵送手続きを行っていますので、ご留意ください。

1-2.10月以降に繰上返済や借り換えをした人は要注意

金融機関から郵送される残高等証明書は、9月末時点の残高を基準にして、その後繰上返済や金利変更がなかった場合の年末残高(予定額)が記載されています。そのため、10月以降に繰上返済や金利の変更、借換えといった残高が変動するようなお手続きを行った場合には、残高等証明書に記載されている年末残高(予定額)と実際の年末残高が異なってしまうため注意が必要です。

※千葉銀行では、10月以降に固定金利期間が終了する場合、自動的に変動金利へ切り替わるものとして予定残高を算出し記載しています。そのため、10月以降に固定金利期間が終了する場合でも、再度固定金利を選択せず変動金利に切り替える予定の方は問題ありません。

10月上旬など勤務先の年末調整に間に合う時期に借入金の残高が変動するお手続きをした場合は、金融機関に「手続き後の年末残高(予定額)が記載された残高等証明書」の再発行を依頼して勤務先に提出してください。

12月など年末調整に間に合わない時期に手続きした場合は、金融機関に「年末残高(実績)が記載された残高等証明書」の発行を依頼して、翌年1月に実施される年末調整の再計算時に勤務先に提出してください。

10月以降に繰上返済や金利の変更、借り換えなどのお手続きをする場合は、事前に金融機関の担当者に手続き方法を確認するようにしましょう。

1-3.年末調整を忘れてしまったら確定申告を

2年目以降であれば年末調整で手続きができる住宅ローン控除ですが、年末調整で手続きするのを忘れてしまったという場合には、ご自身で確定申告を行うことで手続きが可能です。詳細については、税務署にご確認いただくようお願いします。

2.住宅ローン控除申告書の記入方法

それでは住宅ローン控除申告書について、具体的な記入方法を解説していきます。今回は、一戸建て(土地と建物)を購入し、夫婦で連帯債務(負担割合50:50)の住宅ローンを借入された場合についてご説明します。

- 【注意】住宅を購入する際にご夫婦それぞれで住宅ローンを組んでいて、お借入が2つに分かれている場合は、連帯債務ではなくペアローンとなります。

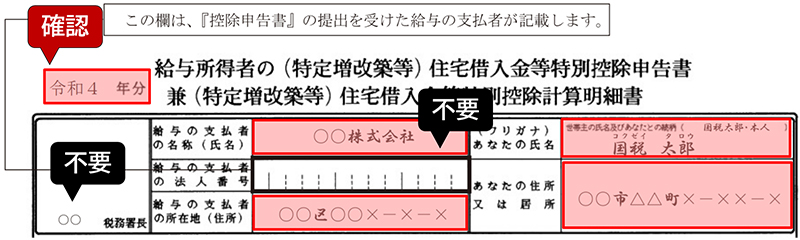

2-1.対象年を確認し、給与支払者(勤務先)・自身の氏名住所等を記入する

(画像をクリックで拡大)

(画像をタップで拡大)

まず、書類が年末調整を行う年の住宅ローン控除申告書であることを確認しましょう。

住宅ローン控除申告書は対象年数分がまとめて郵送されてきますので、年次を間違えないよう注意が必要です。

次に、給与支払者(勤務先)とご自身の情報を記入しましょう。法人番号は提出を受けた勤務先が記入しますので、記入の必要はありません。「○○税務署長」とある欄についても記入しなくて大丈夫です。

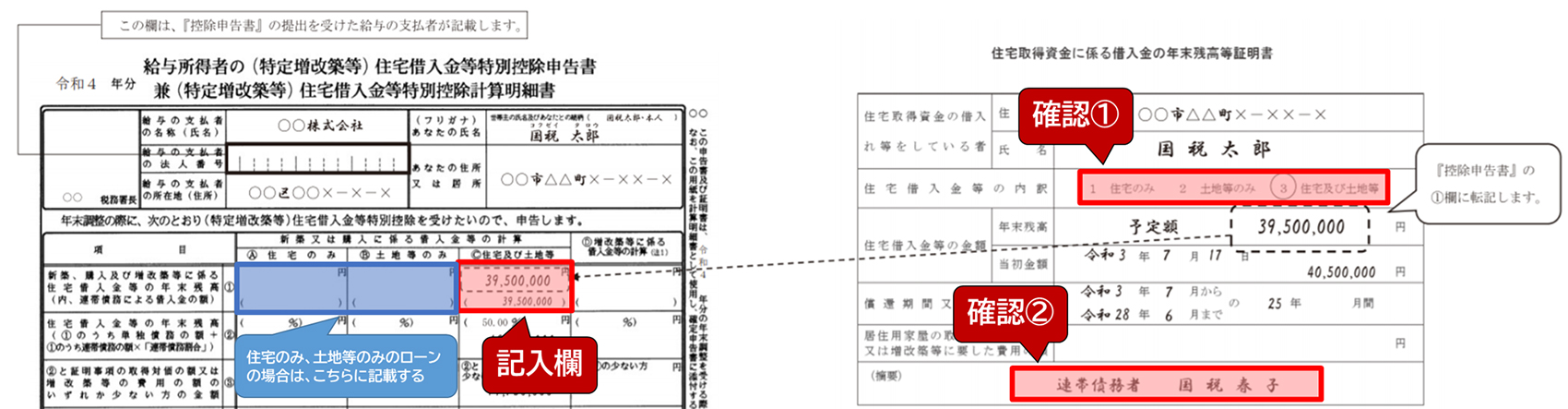

2-2.「新築または購入に係る借入金等の年末残高」を記入する

続いて、金融機関から届いた残高等証明書を見ながら、12月末時点の住宅ローン残高を記入します。

残高等証明書の「住宅借入金等の内訳」を確認(下図の確認①)し、住宅ローン控除申告書の対応する記入欄に年末残高を記入します。今回の例では、残高等証明書には「住宅及び土地等」とありますので、住宅ローン控除申告書のC欄が記入すべき欄となります。同様に、記載が「住宅のみ」であればA欄、「土地等のみ」であればB欄となります。

また、記入欄にあるカッコ内には「内、連帯債務による借入金の額」を記入します。今回のように夫婦や親子で連帯債務の住宅ローンを借りている場合には、そこにも住宅ローンの残高を記入しましょう。

- ※2社以上の住宅ローンを借りているなど複数の住宅ローンがある場合には、以降、合算した金額を記入してください。

(画像をクリックで拡大)

(画像をタップで拡大)

※千葉銀行では、連帯債務の住宅ローンの場合、残高等証明書の摘要欄に連帯債務者名を記載していますのでご確認(上図の確認②)ください。

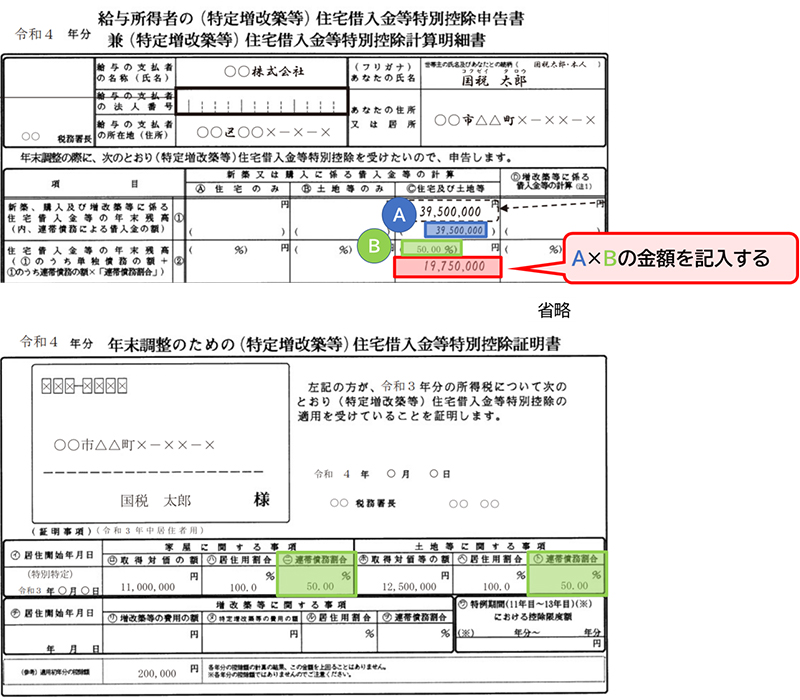

2-3.「住宅借入金等の年末残高(項目②)」を記入する

次に、連帯債務の負担割合(今回は50%)と、年末残高にご自身の負担割合をかけた金額(3,950万円×50%=1,975万円)を住宅ローン控除申告書に記入します。

※連帯債務でない場合は、先ほど記入した残高(一段上の欄に記入した金額)をそのまま転記してください。

なお、連帯債務の負担割合は、住宅ローン控除1年目に実施した確定申告の際に提出している「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」で算出したものを使用します。連帯債務の方で負担割合を忘れてしまったという方は、確定申告書の控えか、住宅ローン控除申告書の下の部分にある「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」に「連帯債務割合」として記載がありますので、確認してみましょう。

(画像をクリックで拡大)

(画像をタップで拡大)

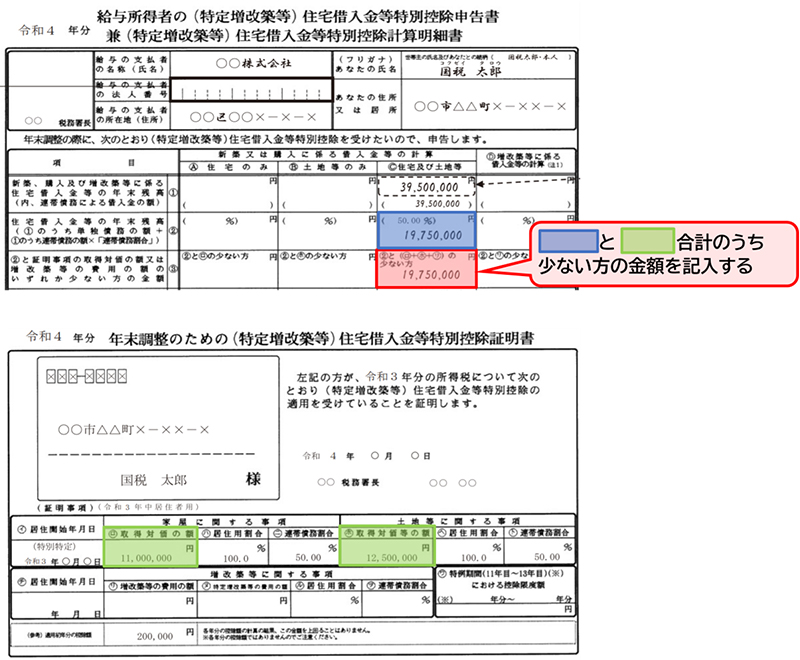

2-4.「②と証明事項の取得対価の額または増改築等の費用の額のいずれか少ない方の金額(項目③)」を記入する

記入した「住宅借入金等の年末残高(項目②)」と、住宅ローン控除申告書の下の部分にある「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」の「ロ+ホ+リ(今回の例ではロ+ホ)」の金額を比べ、少ない方の金額を記入します。

住宅ローン控除申告書にも比較すべき箇所について記載されていますが、分かりやすく色付けした図を掲載しますので、参考にしてみてください。

(画像をクリックで拡大)

(画像をタップで拡大)

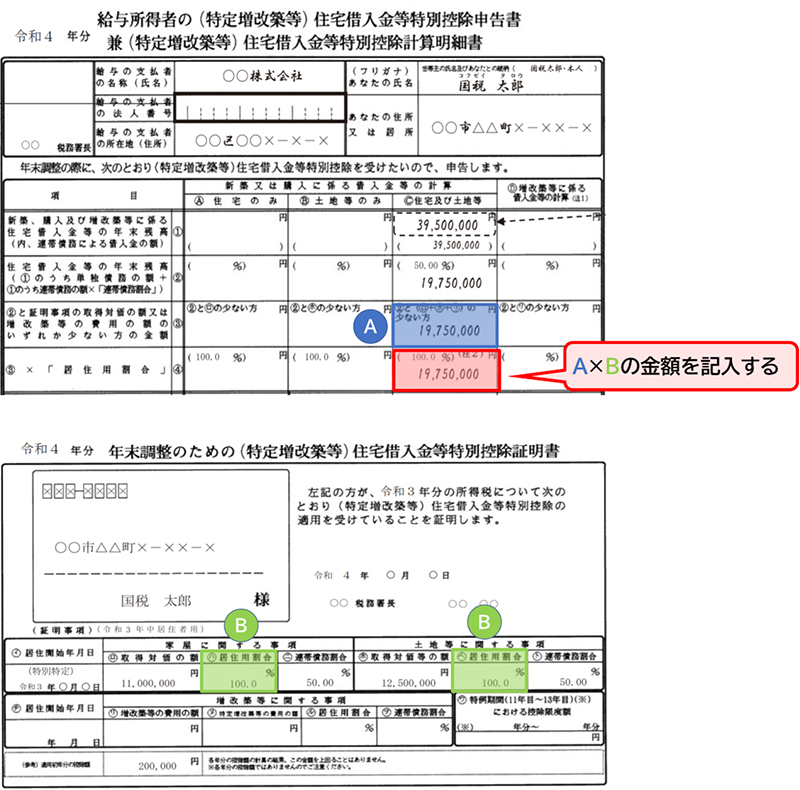

2-5.「③×居住用割合(項目④)」を記入する

記入欄内の上部にあるカッコ内に居住用割合(今回は100%)を、その下に「②と証明事項の取得対価の額または増改築等の費用の額のいずれか少ない方の金額(項目③)×居住用割合(1,975万円×100%=1,975万円)」の金額を記入します。

居住用割合は先ほど同様、住宅ローン控除申告書の下の部分にある「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」に「居住用割合」として記載されていますので、確認してみましょう。

(画像をクリックで拡大)

(画像をタップで拡大)

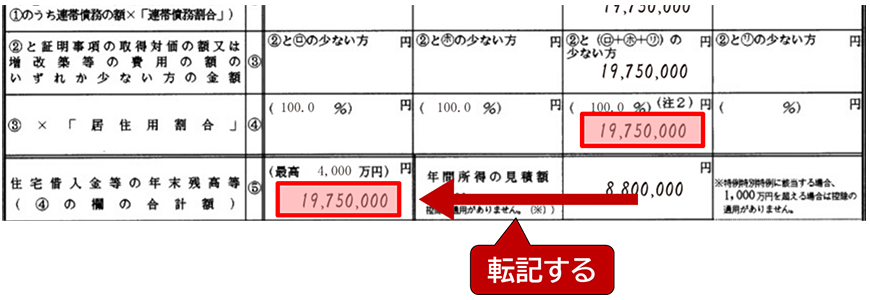

2-6.「住宅借入金等の年末残高等(項目⑤)」を記入する

2-5.で算出した「③×居住用割合(項目④)」を転記します。

(画像をクリックで拡大)

(画像をタップで拡大)

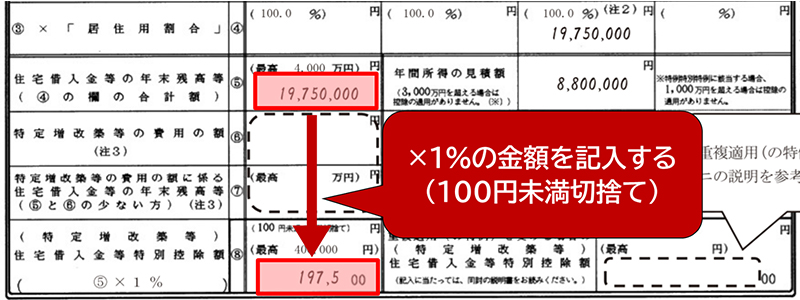

2-7.「(特定増改築等)住宅借入金等特別控除額(項目⑧)」を記入する

「住宅借入金等の年末残高等(項目⑤)」に1%をかけた金額(100円未満は切捨て)を記入します。この金額が、住宅ローン控除で控除される最大額です。

※税制改正により、2022年1月以降に不動産を購入し、新たにこの制度の申請をする方は、控除率が一律0.7%へ引下げとなっています。

(画像をクリックで拡大)

(画像をタップで拡大)

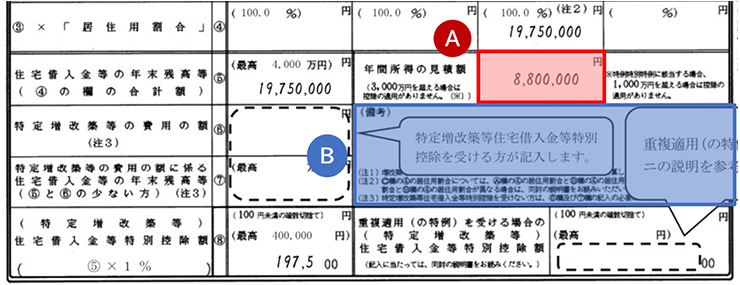

2-8.「年間所得の見積額」「備考」を記入する

下図A,Bに、「年間所得の見積額」「備考」をそれぞれ記入していきます。

(画像をクリックで拡大)

(画像をタップで拡大)

A.年間所得の見積額

住宅ローン控除は年間所得が3,000万円以下の場合のみ受けられる制度であるため、所得確認のために記入欄が設けられています。ただ、あくまで「見積額」ですので、前年の源泉徴収票の所得金額をそのまま転記したり、予想される大体の金額を記載すれば大丈夫です。

- ※年収ではなく年間の「所得」を記入する点に注意が必要です。所得額の計算についてはこちらの国税庁のホームページをご参照ください。年収から所得金額の目安を算出するシミュレーションも提供されています。

- ※2022年1月以降に不動産を購入し、新たにこの制度の申請をする方は、年間所得が2,000万円以下の場合のみ受けることができます。

B.備考

連帯債務の住宅ローンを利用して購入した住宅へ、2018年以前に居住を開始した方は、自分以外の連帯債務者から「私は連帯債務者として、住宅借入金等の残高○○円のうち、○○円を負担することとしています。」といった文言と、住所及び氏名の記入と押印をもらう必要があります。

また、その連帯債務者が給与所得者である場合には、その勤務先の所在地および名称も併せて記入してもらいましょう。

- 例)私は連帯債務者として、住宅借入金等の残高39,500,000円のうち、

19,750,000円を負担することとしています。

○○市○○1-1-1 千葉 花子

勤務先:○○市○○1-2 株式会社○○

以上で、必要書類の記入は終了です。記入した住宅ローン控除申告書と残高等証明書を年末調整の書類に添付して、勤務先に提出してください。

3.還付金の金額と入金時期

書類記入が終わると気になってくるのが、「住宅ローン控除の還付金は、いつ、いくら入金されるのか」だと思います。ここでは、還付金の金額や入金時期についてご説明します。

3-1.12月の給与に上乗せされ還付される

勤務先にもよりますが、住宅ローン控除の還付金は12月の給与に上乗せされる形で還付されることが多いです。

3-2.住宅ローン控除申告書の金額はあくまで最大値

住宅ローン控除は、所得税額から控除される制度です。そのため、

・毎月所得税として源泉徴収された金額の合計≧住宅ローン控除申告書で算出した控除額

→控除額全額が還付金として振り込まれる

・毎月所得税として源泉徴収された金額の合計<住宅ローン控除申告書で算出した控除額

→毎月所得税として源泉徴収された金額の合計が還付上限となります。

例えば1年間、毎月所得税として源泉徴収されてきた金額の合計が10万円の方は、控除額が20万円だったとしても、年末調整で還付されるのは10万円ということになりますので、ご留意ください。

3-3.所得税から控除しきれなかった金額は翌年度の住民税から控除される

3-3-1.住民税からの住宅ローン控除の金額について

所得税から住宅ローン控除申告書に記入した控除額をすべて控除しきれなかった場合、その差額は翌年度の住民税から最大136,500円※まで控除されます。

- ※居住開始年が2014年から2021年12月31日までで、住宅を購入した際に8%または10%の消費税がかかった場合のみ最大136,000円まで控除されます。「中古物件を個人の売主から購入した」など、住宅の取得自体に消費税がかかっていない場合や、居住開始年が2022年1月以降である場合には、最大97,500円となります。

3-3-2.住民税からの住宅ローン控除はお手続き不要

住民税からの住宅ローン控除については、特にお手続きの必要はありません。年末調整で住宅ローン控除のお手続きをしていれば、勤務先や税務署を通じて市区町村に情報が連携されるためです。

住宅ローン控除が住民税にも適用されているかについては、翌年の5月頃に受け取る「住民税決定通知書」(名称は市区町村によって異なります)で確認することができます。

3-3-3.住民税からの住宅ローン控除では還付金の振込はない

住民税からの住宅ローン控除の場合は、翌年6月以降に源泉徴収される住民税が減額される形で控除されます。

4.まとめ

いかがでしたでしょうか。年末調整で提出する住宅ローン控除の書類は、手元に揃ってしまえば、1つ1つ確認しながら記入していくことで、思ったよりも簡単に完成させることができます。

年末調整は確定申告よりも簡単な手続きで済みますので、ぜひ忘れずに手続きをしておきましょう。

- ※税金に関する詳細及び具体的な取扱については税理士など専門家にご確認ください。