投資信託をお持ちの方やこれから購入を検討される方が一番気になるものと言えば、やはり基準価額ではないでしょうか。

今回は、基準価額に関する「どうやって計算されているのか。」「どんな時にどう変動するのか。」といった疑問点についてしっかり解説するほか、投資信託を検討する上でチェックすべき基準価額以外の指標についてもご紹介いたしますので、是非最後までご確認ください。

目次

1.基準価額とは

基準価額とは、投資信託(ファンド)の値段のことで、多くのファンドは1万口当たりの金額で表されます。(※1口あたりの金額で表される場合もあります。)

自分の持っているファンドの時価評価額を計算したり購入・換金したりする際は、この基準価額によって行われることになります。

- ※口(くち)とは、投資信託の取引単位です。

もし、あなたがAファンドという投資信託を10万口持っていて、Aファンドの基準価額が1万口あたり8,000円であったとすると、あなたの持つAファンドの時価評価額は、基準価額8,000円×(保有口数10万口÷1万口)=80,000円ということになります。

この基準価額という用語、よく「基準価格」と間違えられることがあるのですが、「基準価額」という言葉が正式な用語です。なぜ「価格(price)」ではなく「価額(Value)」なのか。これは基準価額の計算方法、つまり基準価額の決まり方を知ることで理解することができます。

1-1.基準価額の計算方法

基準価額は、「純資産総額(※)」を、ファンドを保有している人(受益者)が持っている口数(くちすう)をすべて合わせた「総口数」で割ることで計算します。(1万口あたりの値段を表す基準価額とするファンドの場合は、さらに1万倍します。)つまり基準価額は、「1口(1万口)あたりの純資産総額」とも言いかえることもできます。

- ※純資産総額とは、ファンドが運用している株式や債券などの時価評価額の総額に、その他の収入(利息や配当金など)を加え、そこから運用費用などを差し引いた金額のことを指します。

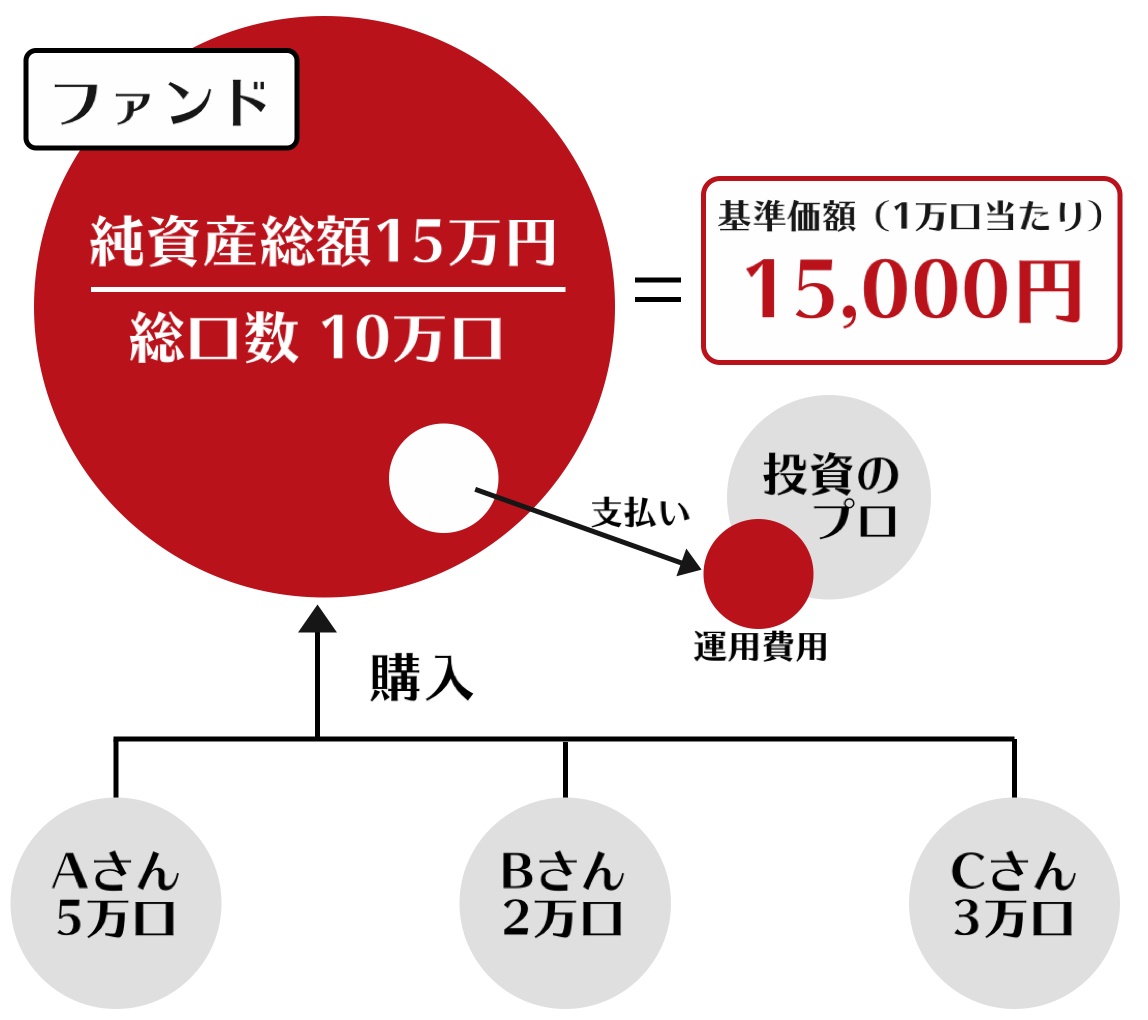

例えば、Aさん・Bさん・Cさんが、それぞれ5万口・2万口・3万口購入した総口数10万口のファンドがあったとします。投資のプロ(運用会社)へ支払う運用費用を差し引いた純資産総額が15万円だった場合、このファンドの基準価額は以下の通りとなります。

純資産総額15万円÷総口数10万口=1.5円 1万口当たり基準価額15,000円

このように投資信託の基準価額は、スーパーで売られている野菜の値段のように、需要と供給のバランスといった市場原理によって決まる「価格(Price)」ではありません。性質としては不動産の固定資産税評価額に近く、投資信託の客観的な評価額(Value)を表していることから「基準価額」と表現されているのです。

基準価額は、ファンドの運用会社によって毎営業日算出されます。株価や外国為替のように市場が空いている間、絶えず値動きするものではなく、1日に1回だけ算出され公表されるという特徴があります。

1-2.基準価額の確認方法

基準価額は、購入した販売会社やファンドの運用会社のホームページ、新聞のマーケット欄などで確認することができます。基準価額の公表は、すでに投資信託を保有している投資家の利益を守るため、投資信託の取引申込みが締め切られた後に行われます(これをブラインド方式といいます)。このため新聞の朝刊には前営業日の基準価額が記載されているのです。

新聞の朝刊を待たずに、いち早く基準価額を知りたい方は、ホームページで確認することがおすすめです。千葉銀行のホームページでは、毎営業日22時ごろに最新の基準価額を更新していますので是非ご確認ください。

2.基準価額の変動要因

次に、基準価額がどんなときに上がったり下がったりするのか。基準価額の変動する要因について解説いたします。「運用がうまくいっているか」だけが基準価額の変動要因ではありませんので注意が必要です。

2-1.運用損益

最もわかりやすい変動要因が運用損益です。ファンドが運用している株式や債券の時価評価額が上がれば純資産総額が増加しますので、基準価額の上昇要因になります。反対に、時価評価額が下がり損失が出れば純資産総額は減少しますので、基準価額の下落要因になります。

例えば、日経平均株価が上昇したとき、日経平均株価に連動する投資成果を目標として運用されているファンドにとっては基準価額の上昇要因となりますが、日本国債のみに投資しているファンドにとっては、直接の変動要因にはなりません。

このように自分の保有しているもしくは購入しようとしているファンドは、何に投資していて、どんな時に基準価額が変動するのかをしっかり把握することが重要です。ファンドの目論見書(投資信託説明書)に、投資先や運用方針などの詳しい情報が記載されていますので、改めて確認してみてください。千葉銀行で取り扱っている投資信託については、ホームページの「ファンド一覧から探す」からファンドを選択し、「お申込情報」から目論見書を確認することができます。

2-2.分配金支払い

分配金が支払われるファンドでは、支払われる分配金の分だけ純資産総額が減少するため、基準価額の下落要因となります。分配金は、預金の利息のように元金に加えて別途入金されるものではなく、ファンドが運用している資産(信託財産といいます)の中から支払われるため、その分、純資産総額が減少するのです。このため、分配金の支払いは、投資資金の一部払い戻しに近い性質があります。

分配金の支払日(ファンドの決算日)前後の基準価額をチェックすると、分配金の支払いによって基準価額が変動していることが確認できます。

2-3.運用費用の支払い

投資信託では、ファンドを運用している投資のプロに支払う運用費用(信託報酬など)があり、こちらも基準価額の変動要因(下落要因)となります。分配金と同じく、運用費用も信託財産の中から支払われるためです。

2-4.変動要因の確認方法

自分のファンドの基準価額がどの要因でどれくらい変動したのかは、ファンドの運用会社が発刊している月次レポートで概要を確認することができます。

千葉銀行で取り扱っている投資信託については、ホームページの「ファンド一覧から探す」からファンドを選択し、「運用実績」のレポート欄で、月次レポートを確認することができます。

以下は、ドル建ての債券に投資するファンドの月次レポートの記載イメージです。

2018年7月において為替と債券で基準価額260円分(③+④)の運用益があり、そこから分配金を50円分(②)支払い、運用会社に10円分(⑤)の信託報酬を支払ったため、トータルで基準価額が200円(①)上昇したと読み取ることができます。

<月次レポートの記載例>

| 項目 | 2018年7月 | |

|---|---|---|

| ①基準価額騰落額 | 200円 | |

| ②分配金 | -50円 | |

| ③為替要因 | 円/ドル | 200円 |

| ④債券要因 | キャピタルゲイン | 30円 |

| インカムゲイン | 30円 | |

| ⑤信託報酬等 | -10円 | |

このように、月次レポートを確認して、投資信託の基準価額がどんな要因で変動しているのかを把握することは、投資信託で資産運用をする上でとても重要ですので、是非チェックしてみてください。

運用は不調にもかかわらず分配金が支払われ続けたことで、基準価額が下がり続ける場合もあります。

3.基準価額以外の評価指標

これまで投資信託の基準価額について詳しく説明してきましたが、投資信託を評価する際には、基準価額以外にもたくさんの指標があります。ここでは、特に重要で基本的な指標をいくつかご紹介いたします。

3-1.純資産総額

これまで何度も触れてきた「純資産総額」自体も重要な指標です。「純資産総額」とは、前述のとおり、ファンドが運用している株式や債券などの時価評価額の総額に、利息や配当金などのその他の収入を加え、そこから運用費用などを差し引いた金額のことを指します。

そのファンドにどれだけお金が集まっているか、つまりどれだけ人気があるファンドかを知ることができます。この純資産総額が少なくなりすぎてしまうと、運用ができなくなってしまい、ファンドが繰り上げ償還されてしまうこともあります。そうなった場合、運用損益がどうであれ強制的に換金されてしまうので注意が必要です。

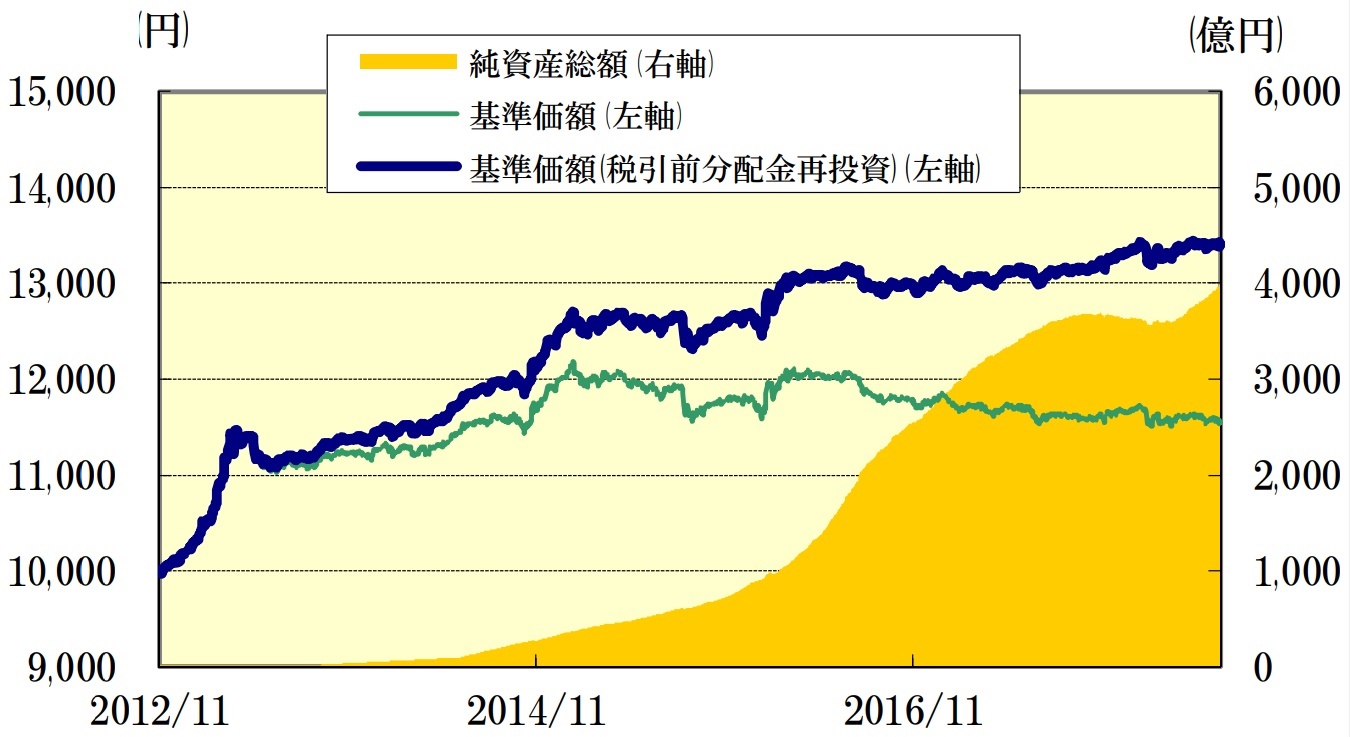

純資産総額の推移は、月次レポートで確認することができます。以下のグラフのように、面グラフで表されることが多いです。このファンドは、純資産総額が右肩上がりで上昇しており、投資家の資金が集まっている人気のファンドであると言えそうです。

3-2.騰落率

騰落率とは、ある期間において基準価額がどれだけ変動したかを表す指標です。こちらも月次レポートで確認することができます。記載例は以下の通りです。

<騰落率の記載例>

| 期間 | 1か月 | 3か月 | 6か月 | 1年 | 3年 | 設定来 |

|---|---|---|---|---|---|---|

| ファンド | 2.0% | 5.3% | -1.5% | 1.5% | 1.8% | 127.1% |

過去の運用成績を簡単に把握することができる便利な指標ですが、あくまで過去の数字であり、将来の運用成果を保証するものではないことには留意する必要があります。

- ※設定来とは、ファンドの運用がスタートした(設定された)時点から評価時点までの全期間を指します。

3-3.トータルリターン

トータルリターンとは、投資信託を購入してから評価時点までにおいて結局どのくらい得をしたのか損をしたのかを示す指標です。トータルリターンは、それぞれ各個人ごとによって異なるため月次レポートなどでは確認できません。以下の計算式で算出する必要があります。

ファンドの時価評価額(保有口数×基準価額) + 受け取った分配金の合計金額 – 購入時の支払い金額(手数料込み)

- ※上記は、簡易的にトータルリターンを計算する方法です。税金等は考慮しておりません。

投資信託による運用成果は、基準価額の騰落率ではなく、分配金なども考慮したこのトータルリターンで判断する必要があります。

4.まとめ

いかがでしたでしょうか。投資信託の基準価額のポイントは以下の通りです。

- 基準価額とは純資産総額を口数で割ったもので、価格(Price)ではなく価額(Value)である。

- 株価とは異なり1日に1回だけ算出され、新聞やホームページ等で確認することができる。

- 運用損益だけではなく、分配金や運用費用の支払いでも基準価額は変動するため、月次レポート等で変動要因を把握することが重要。

- 投資信託は基準価額だけではなく、純資産総額や騰落率、トータルリターンなどほかの指標も含めてチェックする必要がある。

分かりにくい点、もっと詳しく知りたい点がありましたら、千葉銀行の担当者が詳しくご説明いたしますので、お近くのちばぎんにお立ち寄りいただければと思います。