気候変動・自然資本保全への対応

関連する方針/ガイドライン

環境・気候変動対策への取組み

- 動画はこちら

TCFD・TNFD提言に基づく開示

当行グループは、TCFD提言への賛同表明及びTNFD Adopterへ登録を行い、気候変動・自然資本保全に関する取組みについて、TCFD・TNFDが推奨する項目に沿って積極的な情報開示を行っています。

ガバナンス

![]()

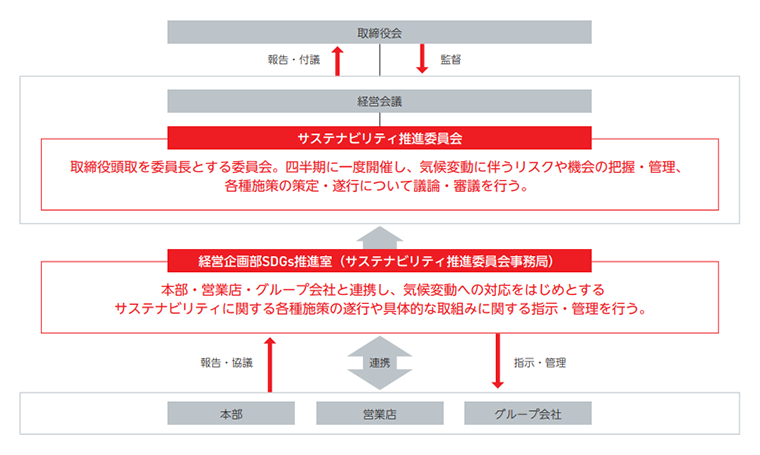

当行グループは、気候変動及び自然資本の保全に伴う依存及び影響とリスク及び機会を把握・管理するため、機動的かつ強固なガバナンス体制を構築しています。

取締役会による監督

気候変動及び自然資本に関する依存及び影響と、リスク及び機会の把握・管理、各種施策の策定・遂行については、サステナビリティ推進委員会において四半期ごとに議論・審議されています。同委員会において、議論・審議された内容は、定期的に取締役会に報告されます。

また、気候変動及び自然資本に関する依存及び影響と、リスク及び機会に対する重要な取組事項については、別途、経営会議での付議を経て取締役会にて決議、または取締役会に報告されています。

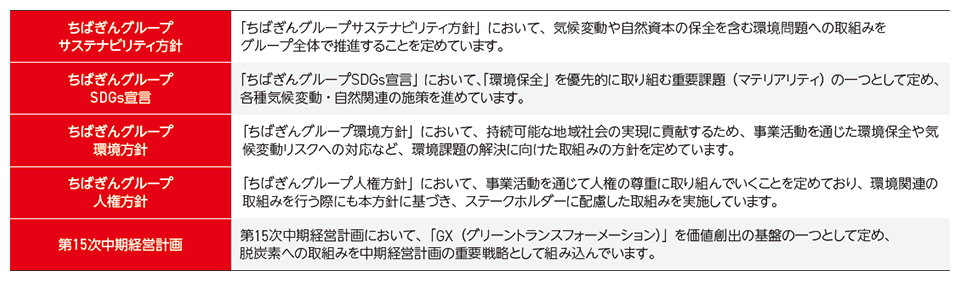

気候変動への対応及び自然資本の保全に関連する各種方針・経営計画等

当行グループは、「ちばぎんグループサステナビリティ方針」をはじめとする各種方針・経営計画等に気候変動への対応及び自然資本の保全に関する項目を組み入れ、各種施策を進めています。

戦略

![]()

気候変動に伴うリスク及び機会

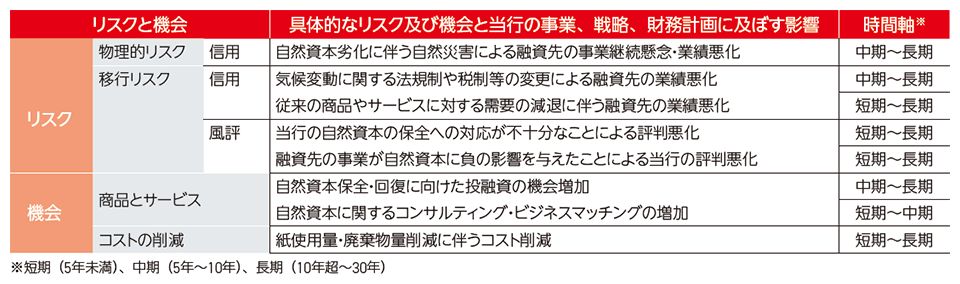

当行グループは、気候変動に伴うリスク(物理的リスク・移行リスク)及び機会について、短期(5年未満)、中期(5年~10年)、長期(10年超~30年)の時間軸で定性的に分析しています。気候変動に伴リスク及び機会の具体的な内容、気候変動に伴うリスク及び機会が、当行の事業、戦略、財務計画に及ぼす影響は、以下のとおりです。

気候変動に伴うリスク及び機会に対する取組み

当行グループは、気候変動に伴うリスク及び機会を特定・認識したうえで、主な戦略として以下のような取組みを実施しています。

シナリオ分析

当行グループは、2℃以下のシナリオを含むさまざまな気候変動シナリオを考慮して、当行の戦略におけるレジリエンスについて分析しています。

各シナリオに基づき分析した結果、分析期間(2050年まで)における物理的リスクは80~90億円、移行リスクは最大で300億円であり、当行グループの業績(親会社株主に帰属する当期純利益(連結)742億円)等を勘案し、これらのリスクは、現時点においては、当行グループの事業の持続可能性に重大な懸念を与えるものではないと認識しています。

気候変動に伴う物理的リスク・移行リスクについては、今後も継続的に分析手法の高度化を図り、リスクの管理と適切な対応策の実施、並びに情報開示に努めていきます。

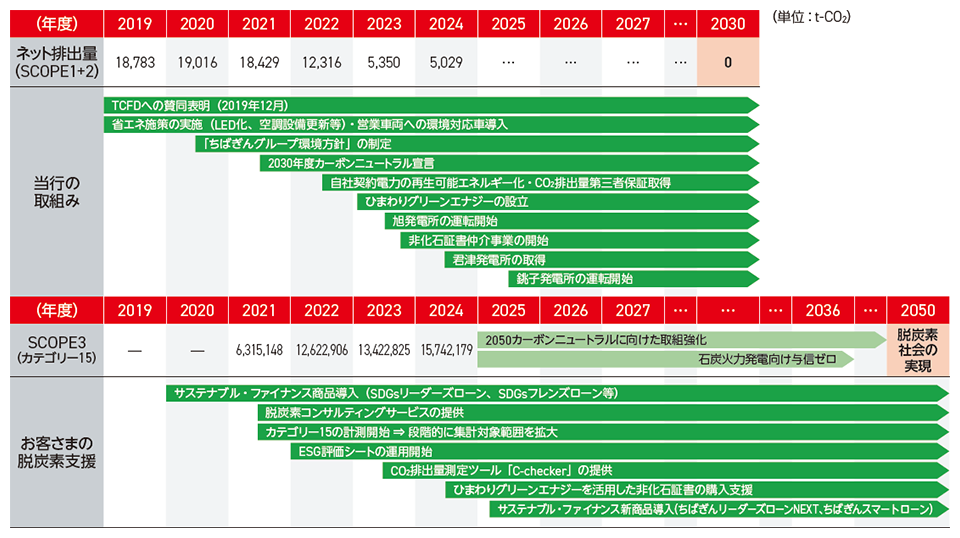

カーボンニュートラルに向けたロードマップ

![]()

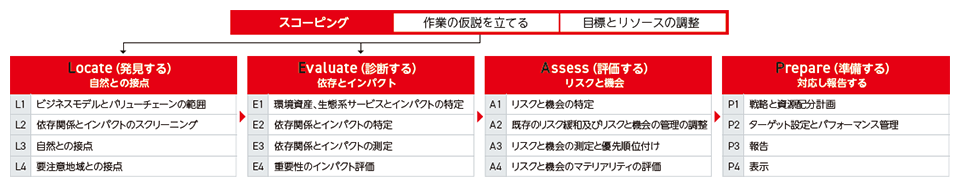

LEAPアプローチ

当行グループは、TNFDが推奨する項目の開示を行うため、TNFDが開発した手法であるLEAPアプローチに沿って自然資本への依存・影響などの分析を行っています。

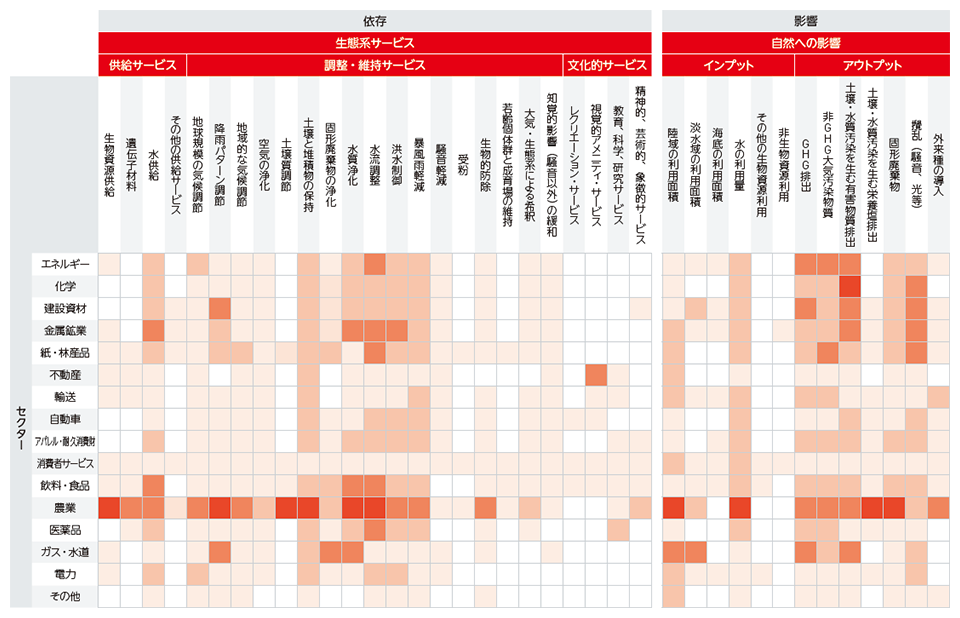

自然資本への依存と影響に関するヒートマップ

融資先の自然資本への依存と影響について把握するため、自然関連リスク分析ツール「ENCORE」を用いてヒートマップを作成し、各セクターの依存と影響の度合いを分析しました。分析の結果、融資先全体としては、水関連項目(「水供給」「水流調整」等)と防災関連項目(「土壌と堆積物の保持」「洪水制御」等)への依存が大きく、水質・土壌・大気の汚染(「土壌・水質汚染を生む有害物質排出」等)を通じた影響が大きいことが分かりました。今後は、各セクターの依存と影響の度合いと当行の融資残高割合を踏まえて重要セクターを特定し、重要セクターを中心とした、融資先の操業拠点における地域特性の調査や、リスクと機会の特定などを進めていきます。

自然関連のリスク及び機会

当行グループは、自然関連のリスク(物理的リスク・移行リスク)及び機会について、短期(5年未満)、中期(5年~10年)、長期(10年超~30年)の時間軸で定性的に分析しています。自然関連のリスク及び機会の具体的な内容、自然関連のリスク及び機会が、当行の事業、戦略、財務計画に及ぼす影響は、以下のとおりです。

自然関連のリスク及び機会に対する取組み

バイオ炭生産で森林保全とCO2削減

千葉県は竹林面積が広く、放置された竹林による竹害が課題となっています。

当行は、千葉県佐倉市にてバイオ炭を生産し、竹林整備による森林保全に取り組みました。バイオ炭は地中に長期間CO2を貯留する効果があり、フレッシュファームちばの営農地にバイオ炭108kgを散布することで、CO2の削減にも貢献します。

「ちばぎんの森」森林整備活動

当行は、千葉県の「法人の森事業」制度を活用し、2003年より森林整備活動を行っています。本活動は、松くい虫の被害や東日本大震災の津波の影響により疎林化した海岸保安林について、津波発生時の減災効果向上や景観整備による観光振興等を目指し、再生に努めるものです。

事業活動に伴う資源の使用量・廃棄物量の計測

対象施設は本店・おゆみ野センター・蘇我事務センタービル。水使用量は上下水の合計値

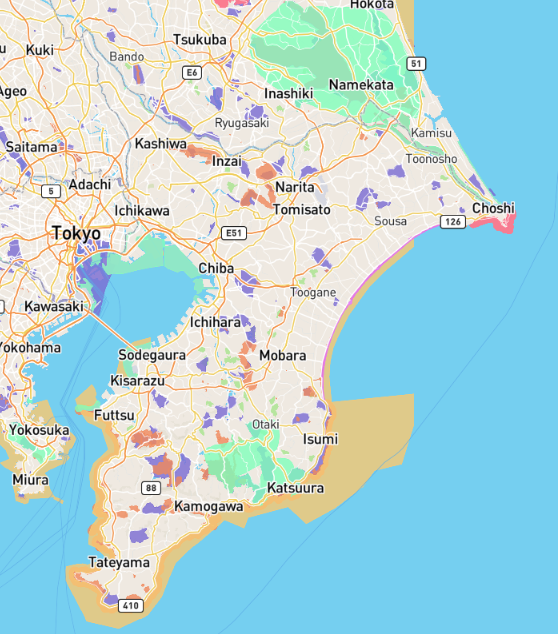

当行の営業拠点による自然への影響調査

当行の営業活動が自然資本に与える影響を分析するため、生物多様性の重要性という観点から、IBAT※1等を用いて当行の営業拠点と要注意地域(保護区・KBA等)との所在関係の調査を行いました。また、水ストレスについてはAqueduct※2を用いて評価を行いました。その結果、水ストレスの高い地域はないものの、当行営業拠点のうち5か店が要注意地域に位置することが確認できました。該当拠点はオフィス業務が主であることから、自然への影響は限定的であると評価しています。

- 1 IBATとは、TNFDが使用を推奨する、重要な自然関連情報の地理空間データより特定の拠点の自然関連情報を調査することが可能なツール。

- 2 Aqueductとは、世界資源研究所(World Resources Institute)が開発したオンラインの水リスク評価ツール。

要注意地域

- 生物多様性重要地域(Key Biodiversity Areas)

- 郷土環境保全地域

- 国指定鳥獣保護区

- ラムサール条約指定湿地

- 自然環境保全地域

- 国定公園

- 県立自然公園

- 緑地環境保全地域

- 県指定鳥獣保護区

リスク管理

![]()

リスクと影響の特定・評価

当行グループは、気候変動・自然関連のリスク(物理的リスク・移行リスク)が、当行グループの経営に重要な影響を与えるリスクと認識し、具体的な内容を時間軸(短期・中期・長期)ごとに特定・評価したうえで、管理を強化しています。また、自然資本については、投融資先を対象に依存と影響に関するヒートマップを作成しました。これらのリスク及び影響の特定・評価は、サステナビリティ推進部とコンプライアンス・リスク統括部が連携して実施し、その分析結果はサステナビリティ推進委員会等にて報告しています。

トップリスク管理

当行グループは、事業を取り巻くリスク事象のうち、影響度や蓋然性の観点から重要度の高いリスクを「トップリスク」として、取締役会にて選定しています。「トップリスク」の選定や管理にあたっては、リスク事象を幅広く網羅したリスクマップを作成し、社外取締役やグループ会社も含め議論を実施し、ALM委員会や取締役会にて報告を行っています。気候変動・自然関連のリスクの管理を強化するため、「気候変動対応の後れ」を「トップリスク」の一つとして、「自然資本・生物多様性への対応の後れ」を「サブリスク(トップリスクに準ずるリスク)」の一つとして管理しています。

統合的なリスク管理

当行グループは、リスクごとに管理する部署を定め、コンプライアンス・リスク統括部がこれらのリスクを一元的に把握し、対応策等を協議しています。また、グループCRO(最高リスク管理責任者)が、リスクの状況を取締役会に報告しているほか、実効性のあるリスク管理体制を実現するため、リスク管理が適切に行われているかを監査部が監査し、取締役会に報告しています。

気候変動・自然関連のリスクは、定性的及び定量的な分析結果を踏まえ、融資先の事業活動にかかる信用リスクや、当行拠点の営業継続にかかるオペレーショナル・リスク等に分類され、上記のリスク管理体制に統合されています。

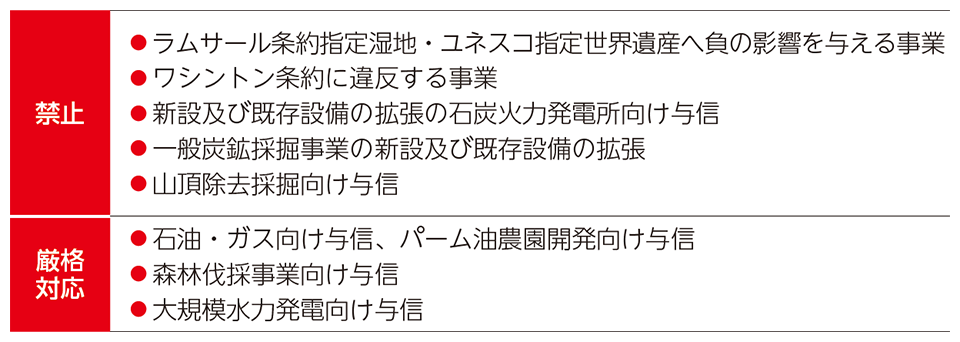

融資ポリシーの策定と特定のセクターに対する与信の厳格化

当行グループは、環境・社会に対する重大なリスクまたは負の影響を内包すると考えられる事業、及び融資に取り組むことが環境・社会に対して大きな影響を与えると考えられる特定のセクターに関して、融資ポリシーを策定・公表しています。

また、地球温暖化に対して大きな影響を与えると考えられる化石燃料関連セクターに対する与信を検討する際には、サステナビリティ担当部門の見解を付したうえで取組可否を判断するなど、より厳格な審査体制としています。

指標と目標

![]()

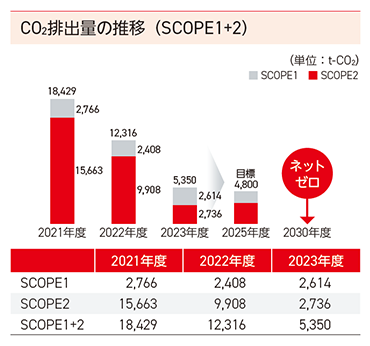

カーボンニュートラル宣言

気候変動問題に関する国際的な枠組みとして、2016年にパリ協定が発効し、世界共通の長期目標として、世界的な平均気温上昇を、産業革命以前に比べて2℃より十分低く保つとともに、1.5℃に抑える努力を追求することが掲げられています。

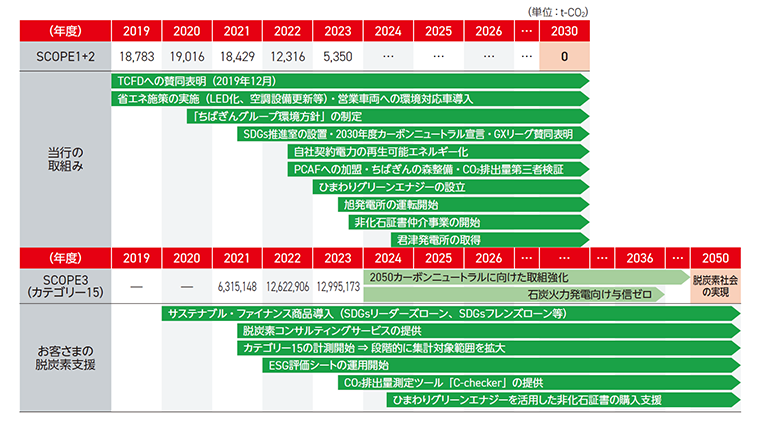

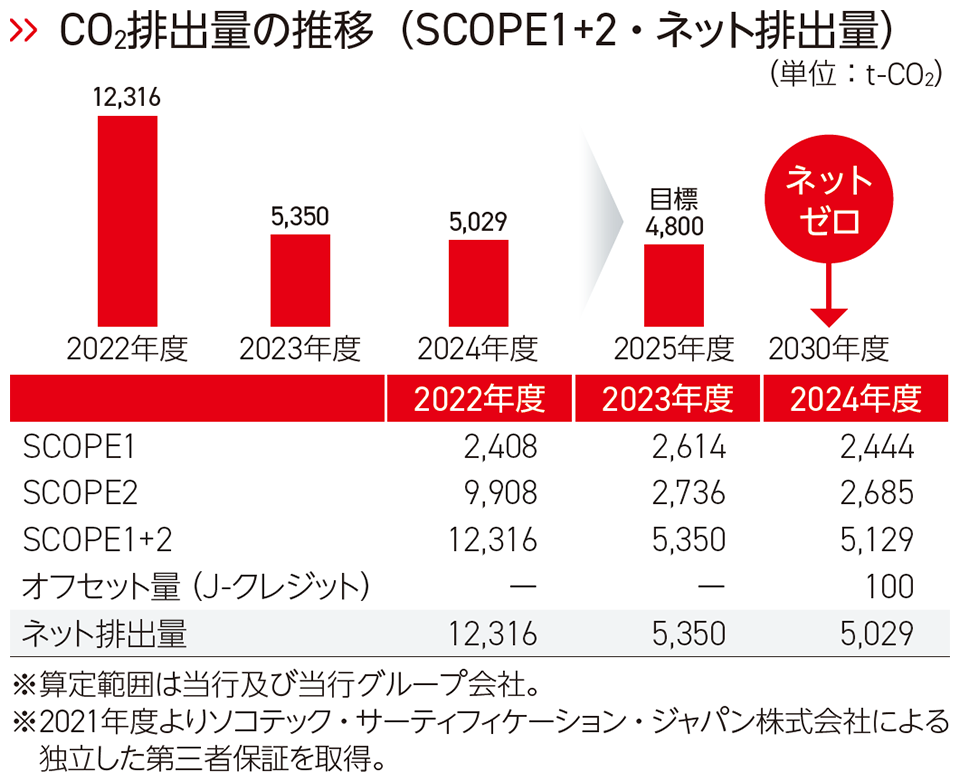

当行グループはこのパリ協定を支持し、2022年3月に「2030年度までにCO2排出量ネットゼロ」とする目標を公表し、CO2排出量の削減に取り組んでいます。

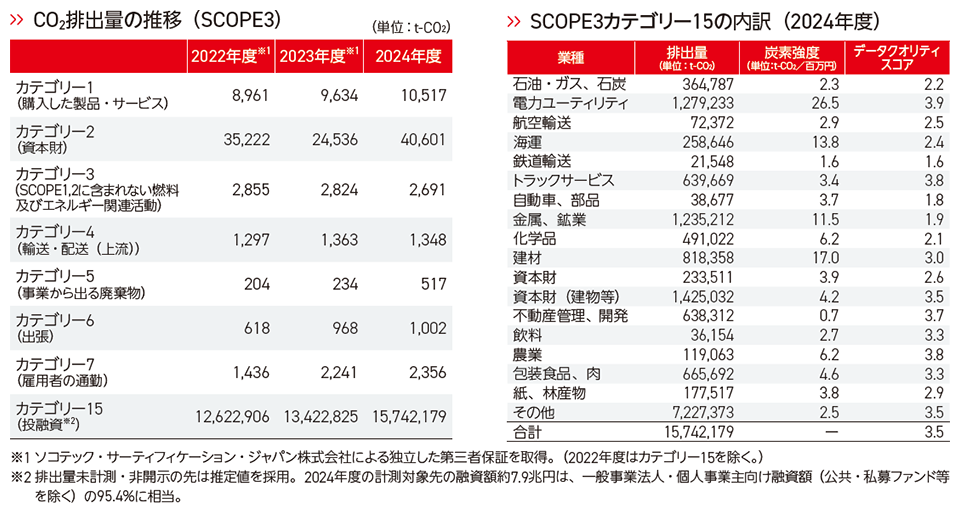

CO2排出量

2024年度のCO2排出量は5,029t-CO2となり、前年度に比較し6%減少しました。再生可能エネルギー由来電力の使用や、当行グループの電力事業会社「ひまわりグリーンエナジー」を通じた非化石証書の活用、J-クレジットによるオフセットなどのカーボンニュートラル達成に向けた施策を行っています。

今後もさらなる削減に向けて、照明器具のLED化等の省エネ施策や、環境対応車の導入などを進めていきます。

当行は、SCOPE3カテゴリー15について、2021年度から計測と開示を実施しています。今後もPCAFのデータベース等の活用により計測対象範囲の拡大を進めていく一方で、脱炭素に向けたお客さまの取組みを支援し、2050年の脱炭素社会の実現に向けてSCOPE3カテゴリー15の削減を図っていきます。

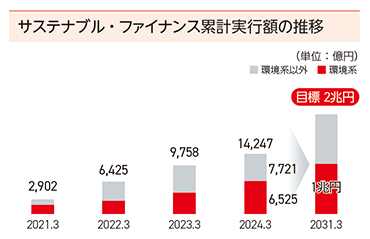

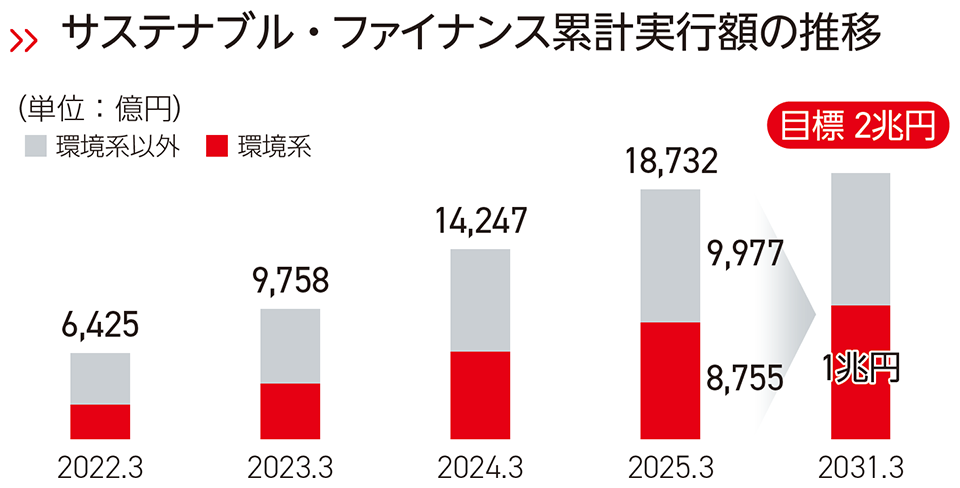

サステナブル・ファイナンスの推進

当行グループは、環境課題や社会課題の解決を資金使途とする投融資等を「サステナブル・ファイナンス」として位置づけ、取組みを強化しており、2019年度から2030年度までのサステナブル・ファイナンスの実行額目標を、2兆円(うち環境系ファイナンス1兆円)としています。

2024年度(2025年3月期)までの実行額実績は18,732億円(進捗率93%)、うち環境系ファイナンスは8,755億円(同87%)となっています。

サステナブル・ファイナンスの主な事例

- サステナビリティ・リンク・ローン

- グリーンローン

- ポジティブインパクトファイナンス

- ちばぎんリーダーズローンNEXT

- ちばぎんSDGsフレンズローン

- ちばぎんスマートローン

- ちばぎんSDGs私募債

- 再生可能エネルギー関連融資

- 社会インフラの形成に資するプロジェクトファイナンス

- 環境配慮型住宅向け資金(サステナ住宅応援割)

- 環境に配慮したリフォーム資金(リフォームローン)

- 環境対応車購入資金(マイカーローン)

- グリーンボンド、サステナビリティ・リンク・ボンド等の債券投資

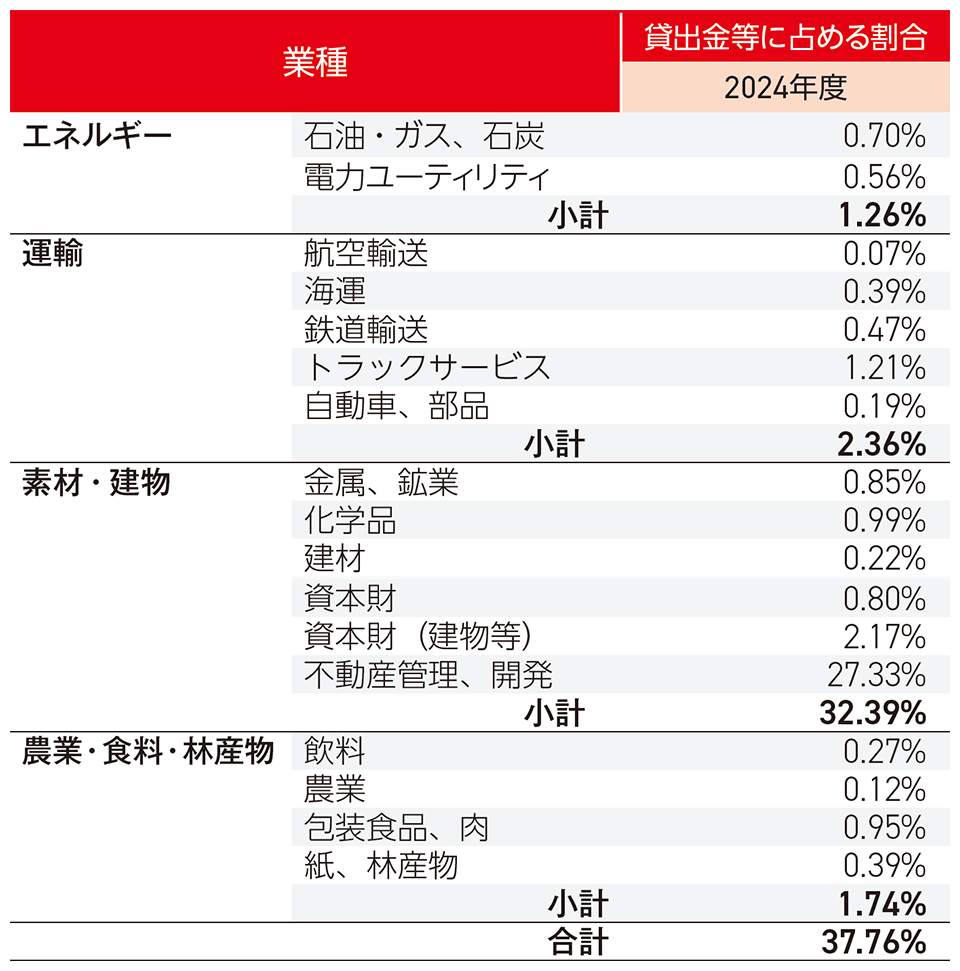

炭素関連資産の状況

2021年10月のTCFD提言の改訂を踏まえ、2022年度より炭素関連資産とする対象セクターを、エネルギー※、運輸、素材・建物、農業・食料・林産物セクターに拡大しています。2025年3月末の当行の貸出金・支払承諾・外国為替・私募債(以下、貸出金等)に占める、炭素関連資産向けの貸出金等の割合は37.76%です。なお、石炭火力発電向けの貸出金等の、当行の貸出金等に占める割合は0.08%であり、石炭火力発電向け与信は2037年3月末までにゼロとなる計画です。

- 石油・ガス、石炭、電力(再生可能エネルギー事業を除く)ユーティリティ

CDP気候変動調査

気候変動・自然資本保全への取組み

省エネ・地域パートナーシップ

当行は、省エネ・地域パートナーシップにパートナー金融機関として参加しています。省エネ・地域パートナーシップとは、地域で中小企業等の省エネを支援する体制を構築するため、資源エネルギー庁が立ち上げた枠組みで、200を超える金融機関や省エネ支援機関が、パートナー機関として参加しています。

日本銀行による気候変動対応を支援するための資金供給オペレーション

気候変動対応に資する投融資にかかる実績(対象投融資残高):3,167億円

(2025年3月末現在)

ちばぎん本店ビル

自然エネルギーを活用するとともに、省エネルギー化を促進する建物といたしました。建築環境総合評価システム(CASBEE)でSランク相当の性能を有しています。